(BOE 25 de marzo de 1995)

(Modificado por la ley 28/98, de 13 de julio, de Venta a Plazos de Bienes Muebles)

(Modificada por Ley 39/2002, de Transposición al Ordenamiento Jurídico Español de diversas Directivas Comunitarias en materia de Protección de los intereses de los Consumidores y Usuarios)

(BOE 14 de julio de1998)

Exposición de motivos

La presente Ley tiene por objeto la incorporación al Derecho español de la Directiva del Consejo de las Comunidades Europeas 87/102/CEE, de 22 de diciembre de 1986, relativa a la aproximación de las disposiciones legales, reglamentarias y administrativas de los Estados miembros en materia de crédito al consumo, y su posterior modificación por la Directiva 90/88/CEE, de 22 de febrero de 1990.

La norma de transposición tiene rango de Ley, dado que en ella se establecen preceptos que afectan y modulan el régimen de perfeccionamiento, eficacia y ejecución de los contratos, en materias reguladas por los Códigos Civil y de Comercio; al régimen de las ventas a plazos de bienes muebles, objeto de la Ley 50/1965, de 17 de julio y a las excepciones cambiarias, reguladas en la Ley 19/1985, de 16 de Cambiaria y del Cheque.

En razón de la materia que regula la presente Ley, la misma se dicta al amparo de lo establecido en los artículos 149.1, 1.ª, 6.ª, 8.ª y 11.ª, de la Constitución, salvo aquellos aspectos que constituyen normas de publicidad e información a los consumidores, recogidos asimismo en las Directivas objeto de transposición.

Ciertamente que en desarrollo de la Ley 26/1988, de 29 de julio, sobre disciplina e intervención de entidades de crédito, se han dictado ya normas importantes sobre crédito al consumo que, sin embargo, son solamente aplicables a las entidades de crédito, siendo así que en la normativa comunitaria ha de ser impuesta también a empresas que no están sometidas a la legislación sobre aquellas entidades. Todo ello aparte de que las normas promulgadas en desarrollo de la Ley de intervención y disciplina de las entidades de crédito son de carácter administrativo y no afectan, por tanto, al régimen de las obligaciones y contratos, régimen que, como se ha expresado anteriormente, resulta afectado tanto por lo dispuesto en las Directivas comunitarias como por lo establecido en la

presente Ley.

Sin embargo, en todo lo relativo a la publicidad de las ofertas, información sobre anticipos y otras cuestiones reguladas en el capítulo III, se deja a salvo la normativa sectorial específica, estableciéndose la aplicación de ese capítulo con carácter exclusivamente supletorio a las entidades de crédito.

La Ley comienza delimitando los supuestos a los que es aplicable, acogiendo una definición de consumidor que se adapta a lo establecido en la Directiva. Es destacable la exclusión de su ámbito de aquellos contratos cuyo importe sea inferior a 25.000 pesetas o superior a 3.000.000. No obstante, a estos últimos les serán de aplicación las disposiciones sobre publicidad e información y la determinación de la tasa anual equivalente.

La protección a los consumidores se centra, en primer término, en la publicidad, en la información a los mismos, en el contenido, la forma y los supuestos de nulidad de los contratos y en la determinación de conceptos, tales como el coste total del crédito y la tasa anual equivalente, que han de servir no sólo para informar mejor a los consumidores, sino también para dar mayor transparencia al coste de los créditos y permitir el contraste entre las distintas ofertas.

Se establece una fórmula matemática para el cálculo de la tasa anual equivalente, por referencia al coste total del crédito, expresado éste en un porcentaje anual sobre la cuantía concedida, y se delimitan estrictamente los supuestos en que el coste total del crédito puede ser modificado, recogiendo las condiciones a que debe ajustarse el acuerdo de modificación.

Por lo que se refiere a los contratos celebrados por los consumidores en los que se establezca expresamente su vinculación a la obtención de un crédito de financiación, se dispone que la falta de obtención del crédito producirá la ineficacia del contrato, dejando a salvo los derechos ejercitables por el consumidor, tanto frente al proveedor de los bienes o servicios como frente al empresario que hubiera concedido el crédito.

La protección a los consumidores se refiere también a la ejecución de los contratos, permitiendo que el consumidor pueda oponer excepciones derivadas del contrato que ha celebrado no sólo frente al otro empresario contratante, sino frente a otros empresarios a quienes aquél hubiera cedido sus derechos o que hubieran estado vinculados con él para financiar el contrato mediante la concesión de un crédito al consumidor.

Con referencia a la extinción del contrato, se establecen normas que impiden el enriquecimiento injusto y que permiten al consumidor el reembolso anticipado del crédito. Y se sanciona el cobro de lo indebido en los créditos al consumo.

Se completa la norma con disposiciones habituales en la protección de los consumidores, como son las relativas a la invalidez de los pactos, cláusulas o condiciones contrarias a las normas de la presente Ley, a la atribución de la competencia al Juez del domicilio del consumidor y a la aplicación del cuadro sancionador contenido en la Ley General para la Defensa de los Consumidores y Usuarios.

La disposición transitoria va dirigida a evitar el vacío legal que se produciría desde la promulgación de esta Ley hasta su desarrollo reglamentario; para ello se mantiene en vigor la norma reglamentaria vigente en la actualidad para la protección de los consumidores en sus relaciones con las entidades de crédito.

Por último, en la disposición final tercera se impone al Gobierno la presentación de un proyecto de Ley de modificación de la Ley 50/1965, sobre la regulación de la venta a plazos de bienes muebles para adaptarla a lo dispuesto en esta Ley; se autoriza al Gobierno para modificar las cuantías que sirven para delimitar los créditos sometidos a esta Ley, evitando así la necesidad de tener que dictar una nueva Ley en el caso de que tales cuantías fueran modificadas por futuras Directivas comunitarias, y se autoriza igualmente al Gobierno para el desarrollo reglamentario de la Ley.

Capitulo I

Definiciones y ámbito de aplicación

1. Ámbito de aplicación.

1. La presente Ley se aplicará a los contratos en que una persona física o jurídica en el ejercicio de su actividad, profesión u oficio, en adelante empresario, concede o se compromete a conceder a un consumidor un crédito bajo la forma de pago aplazado, préstamo, apertura de crédito o cualquier medio equivalente de financiación, para satisfacer necesidades personales al margen de su actividad empresarial o profesional.

2. A los efectos de esta Ley se entenderá por consumidor a la persona física que, en las relaciones contractuales que en ella se regulan, actúa con un propósito ajeno a su actividad empresarial o profesional.

3. No se considerarán contratos de créditos los que consistan en la prestación de servicios, privados o públicos, con carácter de continuidad, y en los que asista al consumidor el derecho a pagar tales servicios a plazos durante el período de su duración.

2. Exclusiones del ámbito de la Ley.

1. Quedan excluidos de la presente Ley:

a) Los contratos en los que el importe del crédito sea inferior a 25.000 pesetas. A los superiores a 3.000.000 de pesetas tan sólo les será de aplicación lo dispuesto en el capítulo III de la presente Ley. A los efectos anteriores, se entenderá como única la cuantía de un mismo crédito, aunque aparezca distribuida en contratos diferentes, celebrados entre las mismas partes y para la adquisición de un mismo bien o servicio aun cuando los créditos hayan sido concedidos por diferentes miembros de una agrupación, tenga ésta o no personalidad jurídica.

b) Aquellos en los que se pacte que el consumidor reembolse el crédito, bien dentro de un único plazo que no rebase los tres meses, bien en cuatro plazos, como máximo, dentro de un período que no supere los doce meses.

c) Los créditos en cuenta corriente, concedidos por una entidad de crédito, que no constituyan cuentas de tarjeta de crédito. Tales operaciones quedarán, no obstante, sometidas a lo dispuesto en el artículo 19 de la presente Ley.

d) Los contratos en los que el crédito concedido sea gratuito, o en los que, sin fijarse interés, el consumidor se obligue a reembolsar de una sola vez un importe determinado superior al del crédito concedido.

2. Las disposiciones de los artículos 6 a 14 y 19 no se aplicarán a los contratos de crédito garantizados con hipoteca inmobiliaria.

3. Carácter de las normas.

No serán válidos, y se tendrán por no puestos, los pactos, cláusulas y condiciones establecidos por el concedente del crédito y el consumidor contrarios a lo dispuesto en la presente Ley, salvo que sean más beneficiosos para éste.

4. Juez competente.

Será competente para el conocimiento de las acciones derivadas de la presente Ley y de los contratos sujetos a ella el Juez del domicilio del consumidor.

5. Sanciones administrativas.

El incumplimiento de las disposiciones de esta Ley será sancionado como infracción en materia de consumo, aplicándosele lo dispuesto en la legislación específica sobre protección de consumidores y usuarios.

En el caso de entidades de crédito y establecimientos financieros de crédito, las disposiciones contenidas en la presente Ley constituirán normas de ordenación y disciplina.

En el expediente sancionador no podrán examinarse las cuestiones civiles o mercantiles que suscite el incumplimiento de las disposiciones de esta Ley.

Capitulo II

De los contratos sujetos a la presente Ley

6. Forma y contenido de los contratos.

1. Los contratos sometidos a la presente Ley se harán constar por escrito. Se formalizarán en tantos ejemplares como partes intervengan, debiéndose entregar a cada una de ellas su correspondiente ejemplar debidamente firmado.

2. Además de las condiciones esenciales del contrato, el documento contendrá necesariamente:

a) La indicación de la tasa anual equivalente definida en el artículo 18 y de las condiciones en las que ese porcentaje podrá, en su caso, modificarse.

Cuando no sea posible indicar dicha tasa, deberá hacerse constar, como mínimo, el tipo de interés nominal anual, los gastos aplicables a partir del momento en que se celebre el contrato y las condiciones en las que podrán modificarse.

b) Una relación del importe, el número y la periodicidad o las fechas de los pagos que deba realizar el consumidor para el reembolso del crédito y el pago de los intereses y los demás gastos, así como el importe total de esos pagos, cuando sea posible.

c) La relación de elementos que componen el coste total del crédito, con excepción de los relativos al incumplimiento de las obligaciones contractuales, especificando cuáles se integran en el cálculo de la tasa anual equivalente, e igualmente la necesidad de constitución, en su caso, de un seguro de amortización del crédito por fallecimiento, invalidez, enfermedad o desempleo del titular.

3. Reglamentariamente podrán establecerse otras menciones que deberán figurar en el documento, además de las establecidas en los apartados anteriores.

En el caso de entidades de crédito y establecimientos financieros de crédito, el desarrollo previsto en el párrafo anterior se hará con arreglo a lo establecido en el artículo 48 de la Ley 26/1988, de 29 de julio, de Disciplina e Intervención de las Entidades de Crédito.

7. Penalización por falta de forma y por omisión de cláusulas obligatorias.

El incumplimiento de la forma escrita, a que se refiere el párrafo primero del apartado 1 del artículo 6, dará lugar a la nulidad del contrato.

En el supuesto de que el documento del contrato no contenga las menciones establecidas en el apartado segundo del mencionado artículo, se producirán las siguientes consecuencias:

a) En el caso de la mención a que se refiere la letra a), la obligación del consumidor se reducirá a abonar el interés legal en los plazos convenidos.

b) En el caso de la mención a que se refiere la letra b), y siempre que no exista omisión o inexactitud en el plazo, la obligación del consumidor se reducirá a pagar el precio al contado o el nominal del crédito en los plazos convenidos.

En el caso de omisión o inexactitud de los plazos, dicho pago no podrá ser exigido al consumidor antes de la finalización del contrato.

c) En el caso de la mención a que se refiere la letra c), no podrá exigirse al consumidor el abono de gastos no citados en el contrato, ni la constitución o renovación de garantía alguna.

En el caso de que los contenidos del número 2 del artículo 6 figuren en el documento contractual, pero sean inexactos, se modularán, en función del perjuicio que debido a tal inexactitud sufra el consumidor, las consecuencias previstas en las letras a), b) y c) anteriores.

8. Modificación del coste total del crédito.

1. El coste total del crédito no podrá ser modificado en perjuicio del prestatario, a no ser que esté previsto en acuerdo mutuo de las partes formalizado por escrito. Esas modificaciones deberán ajustarse a lo establecido en los números siguientes.

2. La variación del coste del crédito se deberá ajustar, al alza o a la baja, a la de un índice de referencia objetivo.

3. En el acuerdo formalizado por las partes se contendrán, como mínimo, los siguientes extremos:

a) Los derechos que contractualmente correspondan a las partes en orden a la modificación del coste total del crédito inicialmente pactado y el procedimiento a que ésta deba ajustarse.

b) El diferencial que se aplicará, en su caso, al índice de referencia utilizado para determinar el nuevo coste.

c) La identificación del índice utilizado o, en su defecto, una definición clara del mismo y del procedimiento para su cálculo.

Los datos que sirvan de base al índice deberán ser agregados de acuerdo con un procedimiento objetivo.

4. Salvo cuando las partes hayan convenido la utilización de un tipo de referencia publicado oficialmente por resolución del Ministerio de Economía y Hacienda o por el Banco de España, las modificaciones en el coste total del crédito deberán ser notificadas por el prestamista al prestatario de forma individualizada. Esa notificación, que deberá efectuarse dentro del plazo máximo que reglamentariamente se fije, incluirá el cómputo detallado -según el procedimiento de cálculo acordado- que da lugar a esa modificación, e indicará el procedimiento que el prestatario podrá utilizar para reclamar ante el prestamista en caso de que discrepe del cálculo efectuado.

9. Liquidaciones a realizar por la ineficacia o resolución del contrato de adquisición.

En caso de créditos concedidos para la adquisición de bienes determinados, cuando el prestamista recupere el bien como consecuencia de la nulidad o la resolución de los contratos de adquisición o financiación de dichos bienes, las partes deberán restituirse recíprocamente las prestaciones realizadas. En todo caso, el empresario o el prestamista a quien no sea imputable la nulidad del contrato tendrá derecho a deducir:

a) El 10 por 100 del importe de los plazos pagados en concepto de indemnización por la tenencia de las cosas por el comprador.

b) Una cantidad igual al desembolso inicial por la depreciación comercial del objeto. Cuando esta cantidad sea superior a la quinta parte del precio de venta, la deducción se reducirá a esta última.

Por el deterioro de la cosa vendida, si lo hubiere, podrá exigir el vendedor, además, la indemnización que en derecho proceda.

10. Reembolso anticipado.

El consumidor podrá reembolsar anticipadamente, de forma total o parcial y en cualquier momento de vigencia del contrato, el préstamo concedido. En tal caso, el consumidor sólo podrá quedar obligado a pagar por razón del reembolso la compensación que para tal supuesto se hubiera pactado, que en ningún caso podrá exceder, cuando se trate de contratos con modificación del coste del crédito, del 1,5 por 100 del capital reembolsado anticipadamente, y del 3 por 100 del capital reembolsado anticipadamente, en el caso en que no se contemple en el contrato modificación del coste del crédito, sin que en ningún caso puedan exigírsele intereses no devengados por el préstamo.

11. Excepciones oponibles en caso de cesión.

Cuando el concedente de un crédito ceda sus derechos a un tercero, el consumidor tendrá derecho a oponer contra el tercero las mismas excepciones que le hubieren correspondido contra el acreedor originario, incluida, en su caso, la de compensación, conforme al artículo 1198 del Código Civil.

12. Obligaciones cambiarias.

Cuando en la adquisición de bienes o servicios concurran las circunstancias previstas en las letras a), b) y c) del apartado 1 del artículo 15, si el consumidor y su garante se hubieran obligado cambiariamente mediante la firma en letras de cambio o pagarés, podrán oponer al tenedor, al que afecten las mencionadas circunstancias del artículo 15, las excepciones que se basen en sus relaciones con el proveedor de los bienes o servicios correspondientes.

13. Cobro indebido.

1. Todo cobro indebido derivado de un crédito al consumo producirá inmediatamente el interés legal. Si el interés contractual fuese superior al legal, devengará inmediatamente el primero.

2. Si el cobro indebido se hubiera producido por malicia o negligencia del empresario, el consumidor tendrá el derecho a la indemnización de los daños y perjuicios causados, que en ningún caso será inferior al interés legal incrementado en cinco puntos, o el del contrato, si es superior al interés legal, incrementado a su vez en cinco puntos.

14. Eficacia de los contratos vinculados a la obtención de un crédito.

1. La eficacia de los contratos de consumo, en los que se establezca expresamente que la operación incluye la obtención de un crédito de financiación, quedará condicionada a la efectiva obtención de ese crédito.

Será nulo el pacto incluido en el contrato por el que se obligue al consumidor a un pago al contado o a otras fórmulas de pago, para el caso de que no se obtenga el crédito de financiación previsto.

Se tendrán por no puestas las cláusulas en las que el proveedor exija que el crédito para su financiación únicamente pueda ser otorgado por un determinado concedente.

2. La ineficacia del contrato, cuyo objeto sea la satisfacción de una necesidad de consumo, determinará también la ineficacia del contrato expresamente destinado a su financiación, cuando concurran las circunstancias previstas en los párrafos a), b) y c) del apartado 1 del artículo 15, con los efectos previstos en el artículo 9.

3. En todo caso, deberá quedar documentalmente acreditada la identidad del proveedor de los bienes o servicios en el contrato de consumo y la del concedente en el contrato de crédito, de forma que cada uno de ellos aparezca ante el consumidor como sujeto de las operaciones relacionadas con los respectivos contratos de los que es parte, sin perjuicio de lo establecido en el artículo siguiente.

El consumidor dispondrá de la opción de no concertar el contrato de crédito, realizando el pago en la forma que acuerde con el proveedor del contrato de consumo.

15. Derechos ejercitables en los contratos vinculados.

1. El consumidor, además de poder ejercitar los derechos que le correspondan frente al proveedor de los bienes o servicios adquiridos mediante un contrato de crédito, podrá ejercitar esos mismos derechos frente al empresario que hubiera concedido el crédito, siempre que concurran todos los requisitos siguientes:

a) Que el consumidor, para la adquisición de los bienes o servicios, haya concertado un contrato de concesión de crédito con un empresario distinto del proveedor de aquéllos.

b) Que entre el concedente del crédito y el proveedor de los bienes o servicios exista un acuerdo previo, concertado en exclusiva, en virtud del cual aquél ofrecerá crédito a los clientes del proveedor para la adquisición de los bienes o servicios de éste.

El consumidor dispondrá de la opción de concertar el contrato de crédito con otro concedente distinto al que está vinculado el proveedor de los bienes y servicios en virtud de acuerdo previo.

c) Que el consumidor haya obtenido el crédito en aplicación de acuerdo previo mencionado anteriormente.

d) Que los bienes o servicios objeto del contrato no hayan sido entregados en todo o en parte, o no sean conforme a lo pactado en el contrato.

e) Que el consumidor haya reclamado judicial o extrajudicialmente, por cualquier medio acreditado en derecho, contra el proveedor y no haya obtenido la satisfacción a la que tiene derecho.

2. Lo dispuesto en el apartado anterior no se aplicará cuando la operación individual de que se trate sea de una cantidad inferior a la fijada reglamentariamente.

Capitulo III

Otras disposiciones

16. Oferta vinculante.

El empresario que ofrezca un crédito a un consumidor estará obligado a entregarle antes de la celebración del contrato, si el consumidor así lo solicita, un documento con todas las condiciones del crédito, como oferta vinculante, que deberá mantener durante un plazo mínimo de diez días hábiles desde su entrega, salvo que medien circunstancias extraordinarias o no imputables a él.

17. Publicidad sobre ofertas de crédito.

En la publicidad y en los anuncios y ofertas exhibidos en locales comerciales, en los que se ofrezca un crédito o la intermediación para la celebración de un contrato de crédito, siempre que indiquen el tipo de interés o cualesquiera cifras relacionadas con el coste del crédito, deberán mencionar también la tasa anual equivalente, mediante un ejemplo representativo.

18. Coste total del crédito y tasa anual equivalente.

a) Se entenderá que el coste total del crédito comprende los intereses y todos los demás gastos y cargas que el consumidor esté obligado a pagar para el crédito incluidos los de seguros de amortización del crédito, por fallecimiento, invalidez, enfermedad o desempleo del titular, que sean exigidos por el empresario para la concesión del mismo.

b) Se entenderá por tasa anual equivalente el coste total del crédito, expresado en un porcentaje anual sobre la cuantía del crédito concedido.

La tasa anual equivalente igualará, sobre una base anual, el valor actual de todos los compromisos (créditos, reembolsos y gastos) existentes o futuros asumidos por el empresario y por el consumidor, y se calculará de acuerdo con la fórmula matemática que se expresa en el anexo.

Sin perjuicio de la aplicación general de la fórmula matemática mencionada en el párrafo anterior, mediante Orden del Ministro de Economía se podrán establecer las hipótesis de cálculo oportunas para determinar la TAE en aquellos supuestos en que no se conozca cualquiera de los elementos necesarios para su aplicación en el momento de la concesión de la operación de crédito.

El Banco de España podrá establecer las indicadas hipótesis de cálculo previa habilitación expresa mediante Orden del Ministro de Economía.

19. Información al consumidor sobre los anticipos en descubiertos.

1. Cuando exista un contrato entre una entidad de crédito y un consumidor para la concesión de un crédito en cuenta corriente, que no sea una cuenta de tarjeta de crédito, el consumidor deberá ser informado por escrito en el momento de la celebración del contrato o con anterioridad de los datos siguientes:

a) Límite del crédito, si lo hubiere.

b) Tipo de interés anual y gastos aplicables a partir del momento en que se celebre el contrato, así como las condiciones en las que podrán modificarse.

c) Procedimiento para la resolución del contrato.

2. Además, mientras dure el contrato, el consumidor será informado de cualquier cambio en el tipo de interés o en los gastos pertinentes en el momento en que se produzca. Esta información se facilitará en un extracto de cuenta o de cualquier otra forma, siempre que se haga por escrito.

3. En caso de descubiertos aceptados tácitamente, el consumidor deberá ser informado individualmente, n el plazo y forma que reglamentariamente se establezca, del tipo de interés efectivo anual aplicado y de los posibles gastos, así como de sus eventuales modificaciones.

4. En ningún caso se podrán aplicar a los créditos que se concedan, en forma de descubiertos en cuentas corrientes a los que se refiere este artículo, un tipo de interés que dé lugar a una tasa anual equivalente superior a 2,5 veces el interés legal del dinero.

20. Acción de cesación.

1. Podrá ejercitarse la acción de cesación contra las conductas contrarias a la presente Ley que lesionen los intereses tanto colectivos como difusos de los consumidores y usuarios.

2. La acción de cesación se dirige a obtener una sentencia que condene al demandado a cesar en la conducta contraria a la presente Ley y a prohibir su reiteración futura. Así mismo, la acción podrá ejercerse para prohibir la realización de una conducta cuando ésta haya finalizado al tiempo de ejercitar la acción, si existen indicios suficientes que hagan temer su reiteración de modo inmediato.

3. Estarán legitimados para ejercitar la acción de cesación:

a) El Instituto Nacional del Consumo y los órganos o entidades correspondientes de las Comunidades Autónomas y de las Corporaciones locales competentes en materia de defensa de los consumidores.

b) Las asociaciones de consumidores y usuarios que reúnan los requisitos establecidos en la Ley 26/1984, de 19 de julio, General para la Defensa de los Consumidores y Usuarios, o, en su caso, en la legislación autonómica en materia de defensa de los consumidores.

c) El Ministerio Fiscal.

d) Las entidades de otros Estados miembros de la Comunidad Europea constituidas para la protección de los intereses colectivos y de los intereses difusos de los consumidores, que estén habilitadas mediante su inclusión en la lista publicada a tal fin en el "Diario Oficial de las Comunidades Europeas".

Los Jueces y Tribunales aceptarán dicha lista como prueba de la capacidad de la entidad habilitada para ser parte, sin perjuicio de examinar si la finalidad de la misma y los intereses afectados legitiman el ejercicio de la acción.

Todas las entidades citadas en este artículo podrán personarse en los procesos promovidos por otra cualquiera de ellas, si lo estiman oportuno para la defensa de los intereses que representan.

Disposición Adicional

Unica. La indicación de la tasa anual equivalente será obligatoria, en los términos previstos en la presente Ley, no sólo cuando el préstamo es concedido por una entidad financiera o empresario español, sino cuando el concedente es una entidad extranjera, siempre que el contrato esté sometido a la legislación española o presente un punto de conexión con ella o con la legislación de otro Estado de la Unión Europea.

Disposición Transitoria

Unica. Aplicación transitoria de tipos de interés.

Mientras no se desarrolle reglamentariamente el artículo 18 de la presente Ley, se aplicará a todos los Créditos regulados en ella lo dispuesto en la Orden del Ministerio de Economía y Hacienda de 12 de diciembre de 1989, sobre tipos de interés y comisiones, y normas complementarias, la cual mantendrá su actual rango normativo.

Disposiciones Finales

Primera. Ambito de aplicación del capítulo III de la Ley.

Lo dispuesto en el capítulo III de la presente Ley sólo se aplicará a las entidades de crédito y establecimientos financieros de crédito a falta de normativa sectorial específica, que en cualquier caso respetará el nivel de protección del consumidor previsto en aquélla.

Segunda. (Derogada por la Ley 28/1998 de 13 de Julio, de Venta a Plazos de Bienes Muebles)

Tercera. Mandatos y autorizaciones al Gobierno.

1. El Gobierno presentará a las Cortes Generales, en el plazo de seis meses desde la entrada en vigor de la presente Ley, un proyecto de Ley de modificación de la Ley 50/1965, sobre la regulación de la venta a plazos de bienes muebles.

2. Se autoriza al Gobierno para modificar por Real Decreto las cuantías mencionadas en la presente Ley.

3. Se autoriza al Gobierno para desarrollar por medio de Real Decreto lo dispuesto en la presente Ley, en el plazo máximo de seis meses de su publicación en el «Boletín Oficial del Estado».

Cuarta. Entrada en vigor de la Ley.

La presente Ley entrará en vigor a los dos meses de su publicación en el «Boletín Oficial del Estado».

Anexo

I. Cálculo de la tasa anual equivalente (TAE) de costes o de rentabilidades

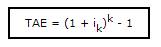

La tasa anual equivalente (TAE), a que se refiere el artículo 18 de esta Ley, se calculará con arreglo a la siguiente fórmula matemática:

Siendo k el número de veces que el año contiene al período de tiempo elegido entre dos pagos consecutivos. Va a depender de la frecuencia con que se realicen las disposiciones o el cálculo de las cantidades a pagar (así, si se realizan cada mes, k será 12, si se realizan cada trimestre, k será 4, si se realizan cada cuatrimestre, será 3, si se realizan cada semestre, k será 2, etc.).

ik simboliza la tasa efectiva correspondiente al período de tiempo elegido entre dos pagos consecutivos (período del término). Dicho período coincidirá con el elegido para expresar los tn y los tm contenidos en la fórmula que sigue. Dicha tasa ik se calculará (bien algebraicamente bien por aproximaciones sucesivas, bien mediante un programa de ordenador) utilizando la fórmula siguiente:

siendo:

Dn = La cuantía de la disposición o entrega número n.

Rm= La cuantía del pago número m por amortización, intereses u otros gastos incluidos en el coste o rendimiento efectivo de la operación.

n = El número de disposiciones o entregas simbolizadas por D.

m = El número de pagos simbolizados por R.

tn= Tiempo transcurrido desde la fecha de equivalencia elegida hasta la disposición o entrega n.

tm= Tiempo transcurrido desde la fecha de equivalencia elegida hasta la del pago m.

S = El signo indicativo de la suma.

x= El número de orden de la última disposición o entrega simbolizada por D.

y= El número de orden del último pago simbolizado por R.

Observaciones:

a) Sin perjuicio de las hipótesis que sea necesario realizar, las cuantías de los términos de las fórmulas anteriores serán las que se deriven del contrato o del ejemplo representativo a que se refieren.

b) Las sumas abonadas por ambas partes en diferentes momentos no serán necesariamente iguales y no serán abonadas necesariamente con intervalos iguales.

c) La fecha inicial será la de la primera entrega o disposición.

d) El intervalo entre las fechas utilizadas en el cálculo se expresará en años o fracciones de año. Se partirá de la base de que un año tiene 365 o 365,25 días o 366 en caso de los años bisiestos, 52 semanas o 12 meses de igual duración. También se partirá de la base de que cada uno de dichos meses de igual duración tiene 30,41666 días (es decir 365/12).

e) El resultado del cálculo se expresará con una precisión de, al menos, una cifra decimal. Se aplicará la siguiente norma para el redondeo de una cifra determinada: si la cifra que figura en el lugar decimal siguiente a la cifra decimal determinada es superior o igual a 5, la cantidad de cifra decimal determinada se redondeará a la cifra superior, en otro caso se redondeará a la cifra inferior.

f) La aplicación de las fórmulas y observaciones anteriores deberán dar unos resultados idénticos al de los ejemplos presentados en el apartado II de este anexo.

II. Ejemplos de cálculo

A) Cálculo de la tasa anual equivalente (TAE) basado en el calendario 1 año = 365 días o 366 días para los años bisiestos.

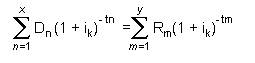

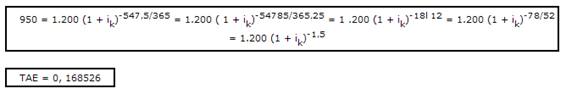

1. Ejemplo primero: una persona A presta a una persona B una suma de 1.000 euros el 1 de enero de 1994, comprometiéndose ésta a devolver en un pago único 1.200 euros el 1 de julio de 1995, es decir, 1,5 años o 546 (= 365 + 181) días después de la fecha del préstamo.

En este ejemplo:

Dn = 1.000 euros en el momento o fecha inicial (fecha de la equivalencia elegida).

tn = 0.

Rm= 1.200 euros.

trm = 546/365.

k = 1 (si el período elegido para realizar los pagos -en este caso el cálculo de los intereses y por tanto expresar los tn y tm es el año).

Por tanto:

Esta cantidad se redondeará a 13 por 100 (o a 12,96 por 100 si se prefiere una precisión de dos cifras decimales).

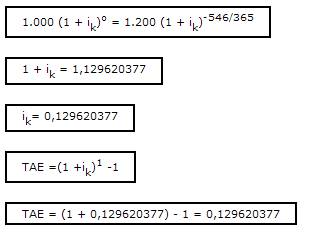

2. Ejemplo segundo: una persona A presta el 1 de enero de 1997 a una persona B 1.000 euros, reteniéndole por concepto de gastos administrativos 50 euros, de modo que el préstamo es, en realidad, 950 euros. La persona B se compromete a pagar 1.200 euros por devolución de capital y pago de intereses el 1 de julio de 1998.

En este caso la entrada o disposición para el prestatario son 950 euros.

Por tanto:

Ahora Dn = 950.

Esta cantidad se redondeará a 16,9 por 100 (o a 16,90 por 100 si se prefiere una precisión de dos cifras decimales).

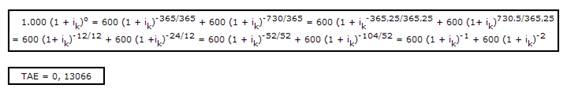

3. Ejemplo tercero: una persona A presta a la persona B 1.000 euros, el 1 de enero de 1997 y ésta se compromete a devolverlos en dos pagos de 600 euros cada uno, al cabo de un año y de dos años respectivamente.

En este caso:

D = 1.000 euros.

tn= 0.

R = 2 pagos de 600 euros cada uno.

tm = 1 año y 2 años respectivamente.

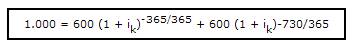

Por tanto:

Al efectuar los cálculos algebraicos se obtendrá TAE = 0,1306623.

Esta cantidad se redondeará a 13,1 por 100 (o a 13,07 por 100 si se prefiere una precisión de dos cifras decimales).

4. Ejemplo cuarto: la persona A presta a la persona B 1.000 euros, el 1 de enero de 1997, comprometiéndose ésta a realizar los siguientes pagos por reembolso de capital y cargas financieras para cancelarlo:

A los tres meses (0,25 años o 90 días): 272 euros.

A los seis meses (0,5 años o 181 días): 272 euros.

A los doce meses (1 año o 365 días): 544 euros.

Total: 1.088 euros.

En este caso:

Esta cantidad se redondeará a 13,2 por 100 (o a 13,23 por 100 si se prefiere una precisión de dos cifras decimales).

B) Cálculo de la tasa anual equivalente (TAE) basado en un año normalizado 1 año = 365 días, o 365,25 días, 52 semanas, o 12 meses iguales.

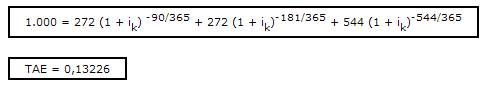

1. Ejemplo uno: una persona A presta a una persona B 1.000 euros, comprometiéndose ésta a devolver en un pago único 1.200 euros dentro de año y medio (es decir, 1,5 x 365 = 547,5 días, 1,5 x 365,25 = 547,875 días, 1,5 x 366 = 549 días, 1,5 x 12 = 18 meses, o 1,5 x 52 = 78 semanas).

En este caso:

Esta cantidad se redondeará a 12,9 por 100 (o a 12,92 si se prefiere una precisión de dos cifras decimales).

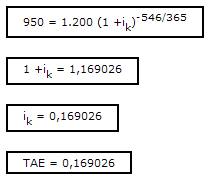

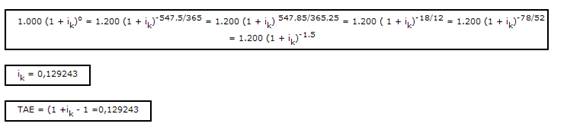

2. Ejemplo dos: una persona A presta a una persona B 1.000 euros, reteniéndose por el cobro de gastos administrativos 50 euros, de modo que el préstamo es en realidad de 950 euros. La persona B se compromete a pagar 1.200 euros un año y medio después de la fecha del préstamo.

En este caso:

Esta cantidad se redondeará a 16,9 por 100 (o a 16,85 por 100 si se prefiere una precisión de dos cifras decimales).

3. Ejemplo tres: una persona A presta a una persona B 1.000 euros y ésta se compromete a devolverle 600 euros al cabo de un año y 600 euros al cabo de dos años por reembolso del capital prestado y por intereses.

En este caso:

Esta cantidad se redondeará a 13,1 por 100 (o a 13,07 por 100 si se prefiere una precisión de dos cifras decimales).

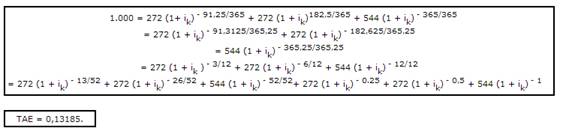

4. Ejemplo cuatro: una persona A presta a una persona B 1.000 euros, comprometiéndose ésta a realizar los siguientes pagos por reembolso de capital y cargas financieras para cancelarlo.

a. A los tres meses (0,25 años/13 semanas/91,25 días/91,3125 días): 272 euros.

b. A los seis meses (0,5 años/26 semanas/182,5 días/182,625 días): 272 euros.

c. A los doce meses (1 año/52 semanas/365 días/365,25 días): 544 euros.

Total: 1.088 euros.

En este caso:

Esta cifra se redondeará a 13,2 por 100 (o a 13,19 por 100 si se prefiere una precisión de dos cifras decimales)

Boletín Oficial del Estado 25 de Marzo 1995 (núm. 0072)